iDeCoは、老後資産形成に有効な私的年金です。

掛金が全額所得控除の対象となるため所得税・住民税を軽減でき、運用益が非課税になる等大きな節税メリットがあります。ただ、加入時前に注意してほしいポイントもあります。

iDeCoとは?

iDeCoは確定拠出年金のうちの1つです。

確定拠出年金は、60歳から受け取れ、国民年金や厚生年金等の公的年金だけでは足りない収入を補うことができます。

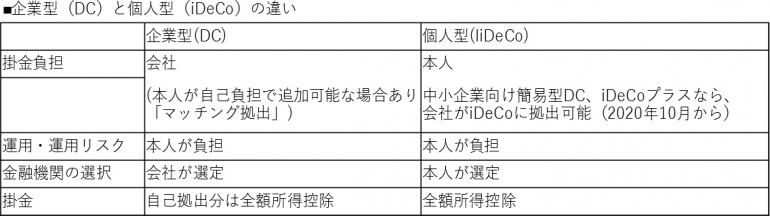

確定拠出年金には企業型(DC)と個人型(iDeCo)があります。DCは主に会社員が加入し、掛金は会社が負担します。一方、iDeCoは本人が掛金を負担します。両方ともに共通しているのは、運用を投資信託や定期預金等で行い、利益が出たときも損したときも自分でその損益を負います。

またこんな税制優遇メリットがあります

- 積立金額すべて「所得控除」の対象で、所得税・住民税が節税できます。

- 運用で得た定期預金利息や投資信託運用益が「非課税」になります。

- 受け取るとき「公的年金等控除」「退職所得控除」の対象です。

iDeCo(イデコ)は誰でもできるの?

日本在住の20歳以上60歳未満の方であれば、原則誰でも始めることが可能です。「加入資格かんたん診断」を使えば、あなたが資格対象者かすぐにわかります。

iDeCoに加入する前に注意したい5つのポイント

iDeCoは新たに加入するとき、銀行や証券会社等iDeCoを扱う金融機関で加入申し込みをします。全て書面での手続きとなり、加入完了となるまでも1ヶ月程度はかかります。

加入手続きが煩雑なため、加入前に以下の点に注意すると良いでしょう。

iDeCo(イデコ)はいくらからできるの?

月額5,000円からはじめることができます。それ以上積み立てたい場合は1,000円単位で上乗せできますが、下表のとおり加入者のご職業等によって上限金額が定められています。

| 職業 | 上限金額 |

|---|---|

| 公務員 | 月額1万2000円 |

| 会社員(企業年金あり) | 月額1万2000円・2万円※1 |

| 会社員(企業年金なし) | 月額2万3000円 |

| 専業主婦(夫) | 月額2万3000円 |

| 自営業 | 月額6万8000円※2 |

- ※1 企業年金の種類によって異なりますので、加入資格とともに確認下さい。

- ※2 国民年金基金や付加保険料と合わせて6万8000円が限度となります。

- ※2 国民年金保険料が未納の月は掛金を納めることはできません。

掛金拠出の休止・再開はいつでも可能です。納付方法は、ご本人口座から引落し、または給与天引きが選べます。口座引落し日に残高不足の場合、その月は未納となります(追納は不可)。掛金の変更は、毎年1月~12月(引落しベース)までの間に1回だけ可能です。

iDeCo(イデコ)はどうやってはじめるの?

iDeCo(イデコ)の利用には専用口座を開設する必要があります。「金融機関比較」を使って、気になる金融機関の手数料や商品ラインナップを比較してみましょう。

iDeCoは金融機関によって、口座管理手数料や運用できる金融商品(定期預金や保険、投資信託)が異なります。iDeCoは60歳までの長期運用となります。運用商品を選ぶ際は、商品に係る手数料(投資信託の運用管理費用、保険商品の解約控除など)も、よくご確認ください。

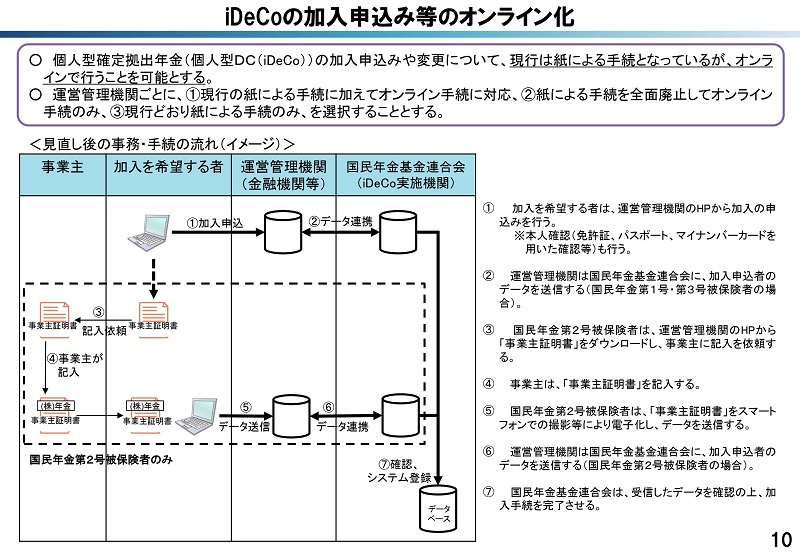

2021年度iDeCo加入申込み等のオンライン化とは?

厚生労働省「社会保障審議会企業年金・個人年金部会における議論の整理 に関する参考資料」より抜粋

新型コロナウイルス対応でお忙しいであろう中で申し訳ないなと思いつつ、厚生労働省に電話でヒアリングをしてみたところ、今後、金融機関はiDeCoの申込方法を下記の3つの中から選択できるようになるそうです。

①現行の紙による手続に加えてオンライン手続に対応

②紙による手続を全面廃止してオンライン手続のみ

③現行どおり紙による手続のみ

ネット証券やネット銀行などを除いて、ほとんどの金融機関では「①現行の紙による手続に加えてオンライン手続に対応」を選択するのではないでしょうか。

①や②などのオンライン手続きを導入する場合の手続きについて、厚生労働省「社会保障審議会企業年金・個人年金部会における議論の整理 に関する参考資料」では下記のように記載しています。

1.そもそも会社員でiDeCoに加入できない人がいる

会社員でDC加入者の場合、以下の条件にあてはまるとiDeCoに加入できません。

① iDeCo加入を認める労使合意の規約の定めがある→改正

② 会社側負担の掛金の上限の引き下げている→改正

③ DCへのマッチング拠出が認められている(従業員拠出が可能)

ただし、①と②については、2022年10月から規約の定めがなくても、上限引き下げが行われていなくても、iDeCoへの加入が可能になります。

その一方で、③の条件に当てはまる場合には2020年10月以降もiDeCoに加入できないため、会社のDCに拠出することを考えましょう。

iDeCo加入前に、勤めている会社の厚生年金基金に問い合わせて確認すると良いでしょう。

2.60歳まで引き出せない

60歳以降まで引出しすることができません。また、引き出す際には最低10年以上の加入期間が必要なため、50歳以上で始めた場合は受け取れる時期が繰り下がります。(例:53歳でスタート→62歳から70歳の間に受給開始)

退職金制度がある方は比較的老後にゆとりがあるかもしれませんが、iDeCoに拠出してしまうと現役時代にかかる教育資金や住居費用等に対応できません。現役時代にかかる費用への準備はいつでも引き出せる「つみたてNISA」「(一般)NISA」の方がおすすめです。ただし、つみたてNISAとNISAは運用益は非課税になりますが、所得控除を受けることができません。

3.iDeCoに知らずに加入していることも?!

会社員として務めていたときにDCに加入しており、DC制度のない会社への転職、自営業になった、主婦になった等の場合、iDeCoに資金が移行されます。

そのような場合よく知らずにiDeCoに加入しているかもしれません。加入しているiDeCoへの拠出をする、金融機関を変更する等考えることができます。金融機関を変更する場合には変更手数料がかかり、今運用されている資金はいったん売却されるため、よく考えて変更しましょう。

4.拠出をやめても引き出せず運用手数料がかかる

<拠出時のiDeCoの手数料>

・金融機関独自の手数料(運営管理手数料)

金融機関によって異なるため、ネット証券であれば無料のところが多いです。

・iDeCoの固定費(どの金融機関を選んでも必ずかかる)

・加入時手数料2,829円(初回のみ)

・国民年金基金連合会向け手数料年間1,260円

・事務委託先金融機関向け手数料年間792円

<拠出をやめて運用のみのiDeCo手数料>

・運営管理手数料(価格は金融機関による)

・事務委託先金融機関向け手数料年間792円

例えば、拠出をしているときは運営管理手数料無料の金融機関を選んで30~60歳まで運用すると計61,560円かかります。さらに、拠出をやめて(原則60歳まで引き出せない)40~60歳まで運用だけしたとしても15,840円かかってしまいます。

5.主婦(夫)の方の所得控除

iDeCoの最大のメリットは所得控除で節税ができることですが、所得控除は本人が税金を支払っている際に受けられる税金優遇のため、パートなど給与収入が103万円以下(自営業等は48万円以下)はそもそも所得税がかからないため所得控除の優遇は受けられません。

iDeCo加入前に注意点を確認の上、加入を。

会社員の夫に扶養されている主婦の方は、国民年金のみしか受給できず、満額でも令和2年4月からの十九額は781,700円と月6万程度しかありません。

パート等でも厚生年金に加入できる場合は別ですが、扶養内や厚生年金の加入条件以下で働いている場合は自分の年金を増やすために、所得控除の優遇はないもののiDeCoの加入がおすすめです。

また、退職金がない自営業の方はもちろん、会社員の方でも退職金制度がない方、勤続年数が短い方も、老後を豊かに暮らすためにiDeCoへの加入がおすすめです。

まとめ

いかがでしたでしょうか?

デメリットをあらかじめ理解しておけば、税制面で大きな優遇がある制度なので、ぜひとも活用したい制度です。50代の方でも所得があり5,000円以上積み立てられるのであれば、加入期間が短くてもその期間は節税効果があるので加入するメリットは大きいです。

イデコでは自分で運営管理機関を選び、運用方針を決めて商品を選択し、運用の結果について自己責任を負うことになります。

リスク商品で運用していくには、ある程度の投資に関する知識を身につける必要があります。知識を身につければ必ず資産が増えるというわけでは決してありませんが、少なくとも運用商品ごとの特性(リスクとリターン)を理解し、自分のリスク許容度に応じた運用ができるようにしておきたところです。

イデコをきっかけに投資や金融の知識を身につければ、毎日の仕事においてはもちろん、住宅ローンや保険の仕組みなどにも詳しくなり、日常の生活でも役に立つ機会がきっと出てくるはずです。ぜひ検討してみてはいかがでしょうか?^^

この記事へのコメントはありません。